サービス

サービスのコンセプト

社長の手取りをトコトン増やす具体策55連発

「お金」を「分散」して入れる

(残す)55の手法

社⻑とは、社内に味方が少なく、超ハイリスクな請負業を担う孤独な存在です。

その社⻑にとって、お金は会社を守る「鎧」であり、社会貢献の「ツール」でもあります。

しかし、日本では超低金利と税制の影響でお金が貯まりにくい環境が続いています。

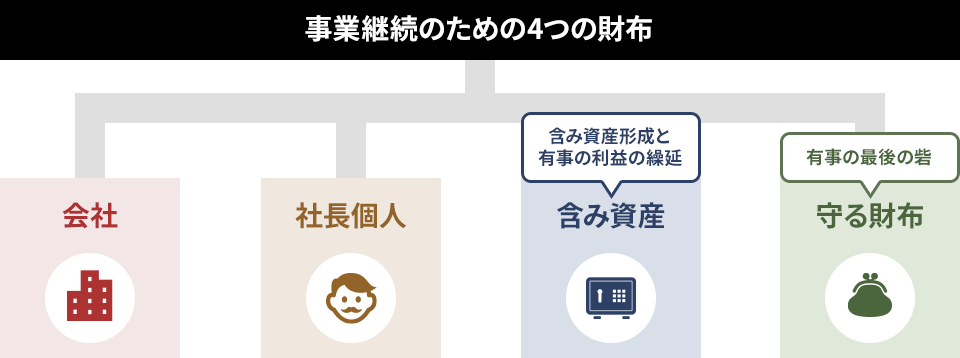

そこで、オーナー社⻑が事業を継続し、会社を守るためには、お金を4つの財布に分散管理することが重要です。

-

会社

の財布税引後のお金が入り、借入金の返済や事業投資に活用 -

社長個人の財布社長のライフプランの実現、会社が経営難の際の資金補填や、相続‧事業承継の資金源

-

含み資産帳簿には載らないが、貯まっている資産(例:決算、確定申告対策)

-

守る財布自己破産や相続放棄などのリスクに備え、いざという時に守られる資産

この4つの財布のどこかに資金があれば、事業の継続は可能です。

だからこそ、 資産を分散して管理することが社⻑の生存戦略なのです。

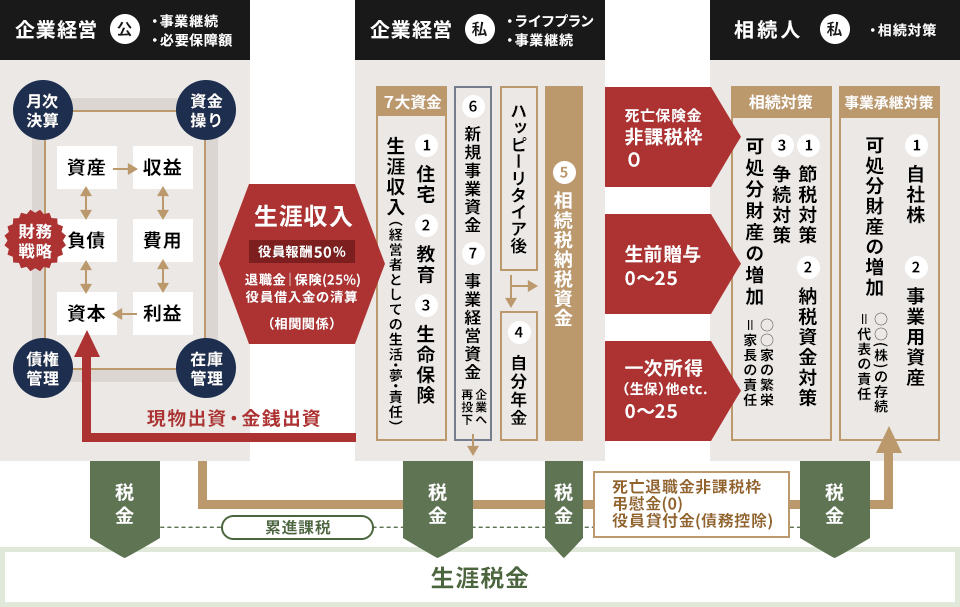

下の図は、社⻑と会社が一体であることを示しています。

オーナー社⻑は会社と一体ですから、公私並行して考えることが重要です。

「生涯収入」を最大限に残していくためには、会社の資金繰りを考えるだけではなく、社⻑個人に係る資金、年金や相続、事業のために会社へ再投入する資金についても考える必要があります。

会社‧社⻑そして社⻑のファミリーを守るために手取りや資産をトコトン増やす手法をお伝えしています。

企業と経営者を一体で公私平行して考える

手取り・資産をトコトン増やす

具体策・まとめ図

また、オーナー社⻑は【金融商品】【株式】【不動産】の3つの財産を持っています。

特に、中小企業の社⻑の財産内訳は、不動産と株式が6〜8割を占めるといわれています。

不動産は事業用不動産と個人宅などで、株式は自社株です。不動産は事業継続に必要不可欠で売却できません。

自社株は会社を大きくして利益が出ると評価額が上がり、後継者に譲るときに高額な相続税や贈与税がかかります。

金融商品は【証券】【銀行】【保険】の3つに分かれます。

それぞれの本来の役割は、証券はお金を増やす、銀行はお金を預けて資金を調達する、保険はお金を守る‧譲る‧分けるです。

そしてグローバル化が進む現代では、国内から海外に活用の視野を拡げることも大切になっています。

社⻑の財産は自社株と不動産が半分以上を占めていて、金融商品は少ないです。つまり、社⻑は現金化しにくくて分けにくい財産を多く抱えているのです。

したがって、しっかりとご自身を資産を色分けし、万が一の場合に備えることが大変重要となります。

金融商品の

選択法・資産の分散法

お金に対して

3つの【色分け】をする。

国内から海外まで。

具体的な経営者向けサービス

-

社長の手取り最大化対策

会社の利益は出ているのに、社長の手元に残るお金が少ない。そんな悩みを抱える経営者は少なくありません。

非課税所得の活用、社会保険料の適正化や経費最適化を駆使した資産形成を通じて、効果的に社⻑の手取りを増やす具体策を提供します。

税負担を抑えながら、会社経費で将来の自分年金を作ることで、引退後の資金準備も万全に。さらに、会社のキャッシュフローを改善し、事業の発展と個人の資産形成を両立するための実践的ノウハウをお伝えします。経営者として、賢く手元資金を増やす戦略を実行に移しましょう! -

相続・事業承継対策/介護・認知症対策

経営者にとって、事業や資産を次世代に円滑に引き継ぐことは重要な課題です。

相続税の納税資金対策、争族(相続トラブル)対策、相続税の節税対策、家族信託の活用を軸に、円滑な資産承継を実現する具体策を提供します。

特に、事業継続を支える納税資金の確保や、相続税負担を最小限に抑えるスキームは欠かせません。介護・認知症にかかるお金の準備には盲点があり、それを回避するための有効な対策を示します。

経営と資産を守り、次世代への確実な承継を実現するために、今から最適な対策を講じましょう! -

グローバル資産運用(資産最大化)

税引後の事業利益をどのように運用し、将来の資産を増やしていくかは大変重要です。

高利回り社債、国内資産運用商品、米国不動産‧金融商品を活用し、安定した資産形成とリスク分散を両立する戦略を提供します。低金利時代において、日本国内だけでなく、成⻑市場である米国の不動産や金融商品を活用することで、資産の増加スピードを加速できます。また、信用力の高い企業が発行する社債や、国内の優良資産運用商品を組み合わせることで、安全性と収益性を両立。

資産を守りながら、着実に増やすための最適な運用戦略を学び、経営者としての資産基盤を強化しましょう! -

最新法人決算&個人確定申告対策

企業の利益を最大限に活かし、適正な納税をしながらキャッシュを最大化することは、経営者にとって重要な戦略の一つです。最新の決算対策(全損100%以上リターン)、節税保険‧航空機リースのピーク満期対策、最新の確定申告対策、効果的な税の繰り延べ手法を提供します。

決算時に活用できる全損処理スキームにより、企業のキャッシュフローを最適化しながら利益を有効活用。

最新の税制を理解し、経営と資産を守る最適な税の適正化戦略を実行しましょう! -

コスト削減‧業務効率化対策

企業の利益を最大化するためには、売上向上だけでなく、無駄なコストを削減し、業務の効率を上げることが不可欠です。

販管費トータルコスト削減サービスと納品書‧請求書ペーパーレス化サービスを活用し、経営の最適化と生産性向上を実現します。販管費の見直しにより、固定費や変動費の最適化を図り、企業の収益性を向上。さらに、納品書‧請求書のペーパーレス化による業務のデジタル化で、人件費削減と事務作業の負担軽減を同時に実現できます。

コストを抑えながら、よりスムーズで効率的な経営環境を構築し、持続的な成⻑を目指しましょう! -

補助金•助成金

企業の成長や業務改善を進める上で、タイムリーな補助金・助成金の活用は大きな資金支援となります。「助成金取得漏れチェック」により、企業が本来受給できる助成金を逃さず最大限活用できます。

また、最新の情報を入手し、経営課題の解決可能な国や自治体の補助金などの支援制度をフル活用し、経営の負担を軽減しながら企業の競争力を高める戦略を実行しましょう! -

法人クレジットカード活用

法人クレジットカードは、単なる決済手段ではなく、経費を資産へと変える強力な経営ツールです。支払いを最適化し、社⻑の手取りを増やしながら、会社のキャッシュフローを最大化する戦略を提供します。

経費をクレジットカード決済に集約することで、資金繰りを安定化しつつ、高額決済で大量のポイントやマイルを獲得。さらに、年金保険や法人向け金融商品のクレジットカード払いを活用し、税制メリットと資産形成を同時に実現できます。また、特定の法人経費をクレジットカードで支払うことで、節税対策・資産運用とポイント還元の両方を得る“裏技”も活用可能です。支払い方法一つで、利益を生み出す経営戦略へと変える法人クレカ活用術を学び、会社と社⻑の資産を同時に最大化しましょう!